- 税制面:新NISAには所得控除のメリットはありませんが、iDeCoには掛金が全額所得控除できるメリットがあります。

- 引き出しのタイミング:新NISAは好きなタイミングで引き出すことができますが、iDeCoは原則として60歳になるまで引き出すことができません。

- 口座開設手数料や口座管理手数料:新NISAは無料ですが、iDeCoでは有料です。

- 最低拠出額:新NISAには制限がありませんが、iDeCoは5000円からとなっています。

新NISA のメリット

- 年間330万円までの投資益が非課税

- いつでも引き出し可能

- 年齢制限なし

iDeCo のメリット

- 年間 拠出額全額が所得控除

- 受け取り時に退職所得控除 適用

- 60歳まで引き出し不可

新NISAとiDeCoは併用することもできます。

併用することで、節税効果が高まり効率的に運用できる、近い将来から遠い将来までの安心基盤をつくることができるというメリットがあります。

それぞれにメリットとデメリットがあり、ご自身の状況や目的に よって使い分ける ことが大切です。

新NISAとiDeCoどちらを選ぶべきか

以下のポイントで比較してみましょう。

1. 対象年齢

新NISAのつみたて投資枠は、18歳以上なら誰でも利用できます。

一方、iDeCoは公的年金に上乗せする制度で、原則20歳から60歳までの範囲で利用できます。

ただし、20歳前でもお勤めになっていたり、60歳以降も働き続けていて、公的年金の保険料を負担されている人(65歳まで)も対象です。

現役世代の皆さまにとっては、長期的に利用できるのは新NISAのつみたて投資枠が有利でしょう。

2. 投資金額

新NISAは、つみたて投資枠と成長投資枠の2つがあり、いつでも現金化できます。

iDeCoは原則60歳以降でないと引き出せません。したがって、ライフステージや収入の状況に応じて使い分けることが重要です³.

3. 節税効果

iDeCoは拠出時、運用時、受取時に税制優遇が受けられ、節税効果が大きいです。

新NISAはいつでも現金化できますが、iDeCoは60歳になるまで引き出せません。

4. 目的

新NISAは中長期の資産形成をサポートします。

iDeCoは老後の資金づくりを目指す制度です。

総合的に考えると、若年層であれば新NISAを優先し

節税効果が高いiDeCoは老後資金のために活用するのが良いでしょう。

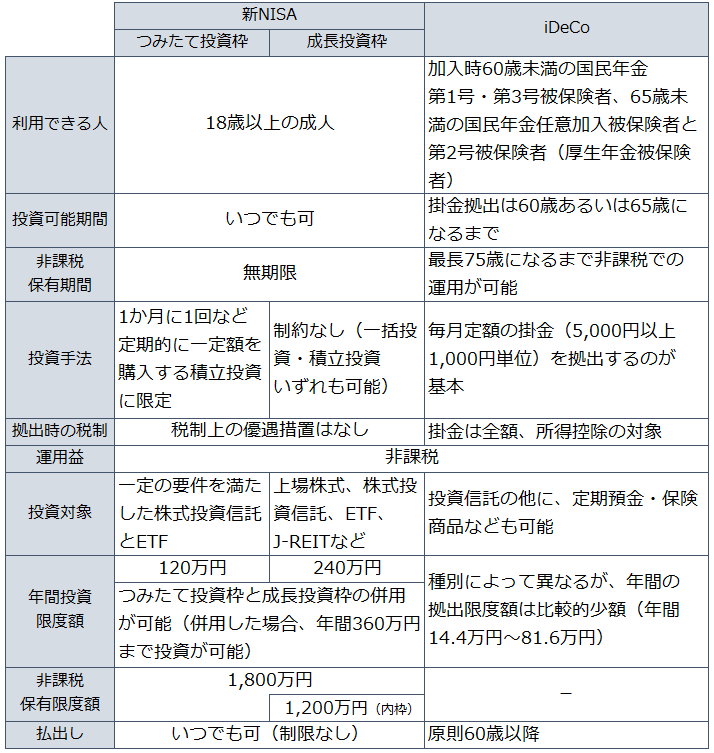

「新NISA」と「iDeCo」の概要

出典:お金の育て方

基本的に資金の引き出しやすさや積立投資金額が多くて使い勝手の良い新NISAをおすすめしていますが

- 新NISAを満額投資できる人

- 満額投資枠を使い切った後

- iDeCoも併用したい人

- iDeCoの有効活用を検討されている人

などは以下もご参考にされてみてください。

iDeCoの税金に関するメリット

iDeCoは、個人型確定拠出年金制度の略称です。

将来の年金のために毎月一定額を積み立てる制度で、積み立てた掛金は全額所得控除の対象となり、節税効果が期待できます。

iDeCoの税金に関するメリットは、以下の3つです。

1. 掛金全額所得控除

iDeCoで支払った掛金は、全額所得控除の対象となります。

つまり、掛金が全額所得から差し引かれるため、所得税と住民税が軽減されます。

2. 運用益非課税

iDeCoで運用した利益は、通常であれば課税されるのですが、iDeCoでは非課税となります。つまり、運用益を気にせずに資産形成することができます。

3. 受取時控除

iDeCoで受け取ったお金は、一時金または年金として受け取ることができます。

一時金として受け取った場合は退職所得控除、年金として受け取った場合は公的年金等控除の対象となり、税負担を軽減することができます。

iDeCoの加入資格と掛金について

出典:iDeCoの加入資格・掛金・受取方法等

加入資格

- 国民年金の第1号被保険者:20歳以上60歳未満の自営業者とその家族、フリーランス、学生など

- 国民年金の第2号被保険者:厚生年金の被保険者(会社員、公務員など)

- 国民年金の第3号被保険者:厚生年金の被保険者に扶養されている20歳以上60歳未満の配偶者

- 国民年金の任意加入被保険者:国民年金に任意で加入した方(例えば60歳以上65歳未満で、国民年金の保険料の納付済期間が480月に達していない方もしくは、20歳以上65歳未満の海外居住者で、国民年金の保険料の納付済期間が480月に達していない方)

加入対象とならない方

- 農業者年金の被保険者

- 国民年金の保険料納付を免除(一部免除を含む)されている方(ただし、障害基礎年金を受給されている方などは加入できます)

- お勤め先で加入している企業型確定拠出年金の事業主掛金が拠出限度額の範囲内での各月拠出となっていない方

- マッチング拠出(加入者も掛金を任意で拠出)を導入している企業型確定拠出年金(企業型DC)の加入者の方で、企業型DCでのマッチング拠出を選択した方

iDeCoの掛金の上限(拠出限度額)

①第1号被保険者(自営業者など):月額6.8万円(年81.6万円)国民年金基金または国民年金付加保険料との合算枠

②第2号被保険者(会社員・公務員など)の場合

- 会社に企業年金がない会社員:月額2.3万円(年間27.6万円)

- 企業型DCのみ加入している会社員:月額2万円

- DB(確定給付企業年金、厚生年金基金など)と企業型DCに加入している会社員:月額1.2万円

- DBのみに加入している会社員と公務員:月額1.2万円(年間14.4万円)

③第3号被保険者(専業主婦など):月額2.3万円(年間27.6万円)

iDeCoの運用について

運営管理機関(SBI証券や楽天証券など)が選定する運用商品(投資信託など)の中から、自由に組み合わせて運用します。

証券会社で選べる投資信託の中から、利回りなど過去の運用実績などを考慮して運用商品を選択すれば積立投資のようにリターンが見込める商品に投資して資産を増やすことも可能です。

運用に当たっては、自分の運用方針(許容するリスクのレベル感や目標利回りなど)を定めたうえで、運用商品を選びます。

60歳まで引き出しできないものとして、毎月の拠出金額は無理なく続けられる金額を心がけましょう。

定期的に運用状況の確認を行い、必要に応じて運用商品の変更を行うことを心がけましょう。

老後で引き出すタイミングで運悪く運用商品が暴落するリスクに備えるために、債券やゴールドなど分散投資なども考慮しましょう。

運用商品は自分で決めて運用しましょう

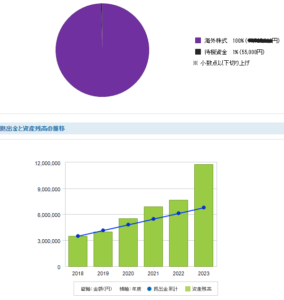

私の例(企業型確定拠出年金401kでの場合)

私はSBIベネフィット・システムズの401K企業型確定拠出年金で運用しています。

はじめは元本保証の三井住友信託DC定期(固定金利型)1年で運用していました。

ただ、それでは節税しながら貯金しているのと変わりないため、数年前から

元本変動型商品にスイッチングして運用しています。

海外株式:DCニッセイ外国株式インデックス

国内株式:DCニッセイ日経225インデックスファンドAなどにシフトしていきました。

現在は海外株式に集中しています。

たまたまコロナ前から積立投資していたおかげで2024年3月現在で損益率73.5%にまで資産を増やすことが出来ております。

もちろんコロナの時期は-30万円以上の損益を抱えていたこともあります。

必ず儲かるものではありませんが、iDeCoも新NISAも非課税で運用できる長期投資としてはメリットがあります。

気長に長期の積立投資として新NISAやiDeCoも活用することによって、あなたの資産形成にきっとメリットとなりえるでしょう。

iDeCoの税金に関するメリットの具体的な例

例:年収600万円の40歳のサラリーマン、毎月2万円をiDeCoに積み立てて65歳まで掛金を積み立てている場合

年間の所得税と住民税が年間約48,000円ほど軽減されます。

65歳になったときの25年間での所得税と住民税が約120万円ほど軽減されます。

また、運用益は非課税となるため、運用益を気にせずに資産形成することができます。

さらに、60歳以降に年金として受け取った場合は、公的年金等控除の対象となり、税負担を軽減することができます。

iDeCoは、税金に関するメリットが非常に大きい制度です。

将来の年金のために資産形成をしたい方は、ぜひiDeCoも検討してみてください。

iDeCoについて詳しく知りたい方は、以下のウェブサイトをご覧ください。

- [iDeCo(イデコ)公式サイト | 公式】 – iDeCo(イデコ・個人型確定拠出年金): https://www.ideco-koushiki.jp/

iDeCoのシミュレーション

おすすめはこちらのサイトです

かんたん税制優遇シミュレーション https://www.ideco-koushiki.jp/simulation/

ぜひ、上記のサイトを活用して、現在の年齢・収入・掛金によってどのくらい節税効果が見込まれるのか?

この機会に試してみることをおすすめします。

受給開始年齢

60歳から年金資産を受け取るには、60歳になるまでにiDeCoに加入していた期間等(確定拠出年金の通算加入者等期間)が10年以上、必要です。

通算加入者等期間が10年に満たない場合は、受給可能となる年齢が繰り下げられます。

- ※60歳以上で初めてiDeCoに加入した方は、通算加入者等期間を有していなくても加入から5年を経過した日から受給できます。

- ※75歳に到達する前に傷病によって一定以上の障害状態になった加入者等が、傷病が続いた状態で一定期間(1年6ヵ月)を経過した場合には、障害給付金を受給できます。

- ※75歳までに受給の請求をしていただく必要があります。(請求されなかった場合には、法務局に供託されます)

- ※加入者等が死亡した場合には、そのご遺族が死亡一時金を受給できます。

出典:iDeCo公式サイト

iDeCoの給付(受取方法)について

○ iDeCoの年金資産は、老齢給付金として原則、60歳から受け取ることができます。受給を開始する時期は、75歳になるまでの間で選ぶことができます。

受取方法は選択可能です!

-

①一時金として一括で受け取る

- 受給権が発生する年齢(原則60歳)に到達したら、75歳になるまでの間に、一時金として一括で受け取れます。

- 「退職所得」扱いとなり「退職所得控除」が適用されます。

- 控除の範囲内であれば非課税で受取ることが可能です。

iDeCoの受取金の場合は「勤続年数=iDeCoの加入年数*1」として、以下の計算式で退職所得金額を計算します。

- *1掛金をかけている加入者としての期間。運用だけしている運用指図者の期間は含まれません。

退職所得金額の計算方法(2分の1課税)

(収入金額(源泉徴収される前の金額)-退職所得控除額)×1/2

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×A (80万円に満たない場合には、80万円) |

| 20年超 | 800万円+70万円×(A-20年) |

参照:国税庁ホームページ No.1420 退職金を受け取ったとき(退職所得)

このように退職所得控除は、iDeCo加入年数に応じて金額が大きくなる仕組みになっており、長期間資産運用をするほど節税メリットが大きくなります。

なお、「退職」と言う名前がついていますが、会社員の方でなくてもこの退職所得控除の恩恵を受けることが可能です。

例えば、iDeCo(25年間積立)で1,000万円を受け取った場合の税額は次の通りです。

- 退職所得控除の継続年数:25年

- 退職所得控除:800万円+70万円×(25-20)=1,150万円

- 課税所得:(1,000万円-1,150万円)×1/2=0万円

→課税所得が0円になるため、所得税や住民税も0円となります。

出典:みずほ銀行

-

退職所得控除額と税金についてシミュレーション

- 退職金の税金 https://keisan.casio.jp/exec/system/1292387069

- 例:勤続25年の一般退職で退職金2,000万円の場合で税引き後の退職金手取り額:19,143,628円

-

②年金として受け取る

- ・iDeCoを年金で受け取る場合は有期年金(5年以上20年以下)として取り扱います。

- ・受給を開始する時期は、75歳になるまでの間で選ぶことができます。

- ・受給権が発生する年齢(原則60歳)に到達したら、5年以上20年以下の期間で、運営管理機関が定める方法で受け取れます。

- ※金融機関によっては、終身年金として受け取れる場合もあります。

- ・年金と同様「雑所得」扱いとなり「公的年金等控除」が適用されます。

- ・ただし、受給期間中に毎月かかる「口座管理手数料」と、振込のたびに「振込手数料」がかかります。

<公的年金等控除の場合>

公的年金控除の金額は、1年間に年金として受け取る収入の合計額が65歳未満だと60万円まで、65歳以上だと110万円までは税金がかかりません。

ただし、その金額を超えると、収入ごとに控除額が変動します。

65歳以上の公的年金等控除額の計算式は次の通りです。

■公的年金等控除額の計算式(65歳以上)

| 1年間に年金として受け取る収入金額 | 公的年金等控除額を求める計算式 |

|---|---|

| 110万円超~330万円未満 | 収入金額-110万円 |

| 330万円以上~410万円未満 | 収入金額-(収入金額×75%-27万5,000円) |

| 410万円以上~770万円未満 | 収入金額-(収入金額×85%-68万5,000円) |

| 770万円以上~1,000万円未満 | 収入金額-(収入金額×95%-145万5,000円) |

| 1,000万円以上 | 収入金額-195万5,000円 |

たとえば、1年間に年金として350万円を受け取る場合、公的年金控除額は次の通りです。

350万円-(350万円×75%-27万5,000円)=115万円

年金として毎年350万円を受け取る場合、115万円まで非課税となります。

出典:SMBC日興証券

-

公的年金等の控除額、雑所得の計算についてシミュレーション

公的年金等の控除額、雑所得の計算 https://keisan.casio.jp/exec/system/1337231447

雑所得の所得額の計算方法

<公的年金等の雑所得の計算方法>(上の例の場合)

収入金額(350万円)-公的年金等控除額(115万円) = 公的年金等の雑所得(235万円)

雑所得の計算方法

- 総所得額(350万円) - 所得控除額 (115万円)= 課税所得金額(235万円)

- 課税所得額(235万円)× 税率(20%) = 所得税額(47万円)

- 所得税額(47万円)-税額控除額(42万7,500円) = 納税額(4万2,500円)

所得税の税率と控除額は以下のとおりです。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円〜194万9,000円 | 5% | 0円 |

| 195万円〜329万9,000円 | 10% | 9万7,500円 |

| 330万円〜694万9,000円 | 20% | 42万7,500円 |

| 695万円〜899万9,000円 | 23% | 63万6,000円 |

| 900万円〜1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円〜3,999万9,000円 | 40% | 279万6,000円 |

| 4,0000万円以上 | 45% | 479万6,000円 |

上記はiDeCoで65歳以上のみの一例になりますので予めご容赦ください。

◆確定申告不要制度の要件

- 公的年金等の収入金額の合計が400万円以下(公的年金等の全部が源泉徴収の対象)

- 公的年金以外の所得金額が20万円以下

◆所得税の控除を受けられる可能性があるケース

- 一定額以上の医療費を支払った

- マイホームを住宅ローンで購入・リフォームした

- 社会保険控除・生命保険控除・地震保険料控除などを受けた

- ふるさと納税による寄附金控除を受けた

- 災害や盗難にあった

出典:freee

-

③一時金と年金を組み合わせて受け取る

- ・受給権が発生する年齢(原則60歳)に到達した時点で一部の年金資産を一時金で受け取り、残りの年金資産を年金で受け取る方法を取り扱っている運営管理機関もあります。

退職所得控除の上限ギリギリまでは一括で受け取り、残りを分割で受け取るなどの工夫をすることで、最大限の控除を受けることができます。

75歳になるまでに受給申請をしなかった場合

積み立てた年金資産(個人別管理資産)は自動的に現金化され、一時金として支給されます。

一時金での受け取りがおすすめの人

iDeCoを一時金で受け取ることがおすすめな人は、退職金が少ない会社員や、退職金のない自営業者・専業主婦などです。

年金での受け取りがおすすめの人

iDeCoを年金で受け取るのがおすすめなのは、会社の退職金やiDeCoの一時金が退職所得控除を大幅に超えてしまう人です。

年金として受け取る場合、65歳以上の人ならiDeCoの年金と公的年金の合計が年間110万円以下であれば、税金がかかりません。65歳未満の人なら、年間60万円以下であれば税金がかからないルールです。

iDeCoの5年ルールの税制優遇とは

iDeCoの給付金一時金を先に受け取り、5年以上経ってから退職金を受け取る方法であれば、税制の優遇を受けることができます。

iDeCoの給付金の受け取りから5年後以降は、退職所得控除を新たに利用することができるためです。

iDeCoの一時金と会社の退職金をそれぞれ5年あけて別々で受け取れば、退職所得控除を2回適用させることが可能です。

例えば60歳でiDeCoの給付金を受け取った場合、退職金の受け取りを65歳以降にすると税制において最も有効ということになります。

iDeCoはiDeCoで退職所得控除を受けることができ、会社の退職金は退職金で別途退職所得控除が使えることになります。

iDeCoの一時金を先に60歳で受け取り、会社からの退職金は65歳に受け取るなど、5年の期間があくように計画立ててそれぞれお得に受け取るようにしましょう。

簡潔に解説してきましたが、細かいシミュレーションや税金金額につきましては、上記のシミュレーションサイトなどご活用いただければと思います。

iDeCoにつきましては、全部を解説することは大変困難なため、割愛させていただきます。

受給する年齢の時点でiDeCoに預けた資産額と収入、税金などを考慮したうえでベストな方法で受給できるようにあなたもiDeCoで積立投資をする際には出口戦略も立てて投資してきましょう。

まとめ

新NISAとiDeCoの違いについては運用益について非課税なのは同じですが

- 受け取る時に税金の計算が必要となるのがiDeCo

- 毎月拠出することで所得税などが節税になるのもiDeCo

- 60歳まで引き出すことが出来ないのがiDeCo

などがiDeCoの簡単な特徴だとご理解いただけましたでしょうか?

新NISAは余剰資金で限度額1,800万円までの投資枠を利用していくことで長期的に運用することが非課税の恩恵が受けれる最大のメリットですので

限度額以上の資金があるのであれば、iDeCoも活用して老後に備えておくほうが非課税枠を広げられていいのではないかと思います。

あくまで投資による判断は自己責任でお願いいたします。

あなたの資産運用の一つの参考になれれば幸いです。

今回は以上です。最後までお読みいただきありがとうございました。

コメント