新NISAでつみたて投資をすると資産を増やせるとは噂で聞いているけど、なぜつみたて投資が有効なのか?

- つみたて投資は分散投資でリスクが少ないみたい

- つみたて投資でよく言われるドルコスト平均法って何?

- なんで一括投資ではなくドルコスト平均法が投資初心者にはおすすめなの?

そんな疑問をもっているあなたに簡単ではありますが、今回ドルコスト平均法について紹介したいと思います。

ドルコスト平均法とは

- 価格変動リスクを抑えるために、定期的に一定額ずつ金融商品を購入していく投資手法です。

- 価格が変動する金融商品を常に一定の金額で、かつ時間を分散して定期的に買い続ける手法です。

この手法で金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。

ドルコスト平均法は、つみたて投資の一種であり、投資対象が投資信託や外国株式である場合に用いられることが多いです。

文字だけではイメージが湧きにくいでしょうから図をお借りしてきて簡単に説明していきます。

具体的なドルコスト平均法の事例

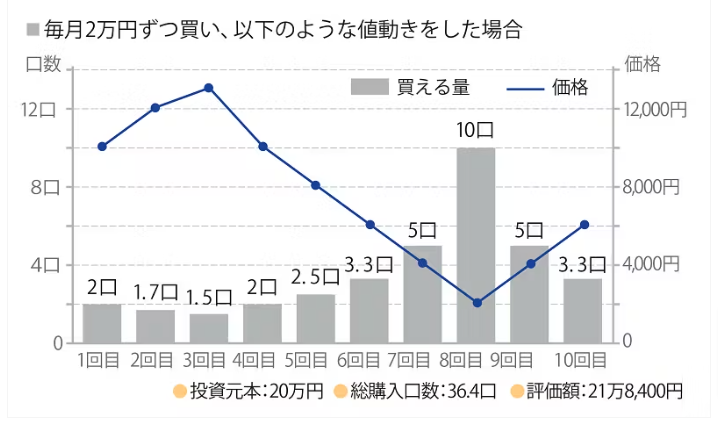

ある金融商品を毎月2万円ずつ10回購入し続けた場合のイメージ

出典:ドルコスト平均法とは? 毎月定額で積立てる方法の長所と注意点を解説

投資元本20万円に対して10回目には評価額が18,400円プラスとなっています。

これは価格が暴落して最安の2,000円付近の時に10口もまとめて購入できたことにより、価格が6,000円に回復した時に評価額がプラスに転換されたことを表しています。

短期間では運用成績がマイナスになるリスクが伴いますが、長期運用していくことでリターンになるケースが見て取れます。

価格が下落することで資産が減っているように感じなるのはとても不安になりますが

投資家目線で考えると下落や暴落は安く大量に購入できるバーゲンセールとなっています。

こんな言葉が投資界隈にあります。

上がってハッピー下がってラッキー

くれぐれも下落時や暴落時に恐怖で自暴自棄になって売らない売却しないで、

むしろバーゲンセールでラッキーという気持ちで、淡々と毎月ドルコスト平均法でつみたて投資を継続していきましょう。

そのためにも、安値の時に資金が足りなかったといったように余剰資金を使い切らないように資産管理にも注意していきましょう。

そして売る時は暴落で不安になっている時ではなく、将来のために(老後の生活や、有意義な生活を送る時など)必要となったときであり

基本的に売らないで

下落しようが価格を気にすることなく

毎月のように買い続けること

ほったらかし投資は

資産を増やしていく手法では再現性が非常に高いと言われています。

JUST KEEP BUYING!!

ひたすら買い続けましょう。

つづいて一括投資とドルコスト平均法との比較についても学んでいきましょう。

一括投資とドルコスト平均法(積立投資)との違い

インデックス投資では最初に一括投資した場合のほうが投資期間が長くなるため

徐々に資金を増やしていく積立投資に比べ運用成績が上回るといわれています。

・一括投資:あるタイミングで一括して金融商品を購入する投資方法

・積立投資:一定の金額で定期的に金融商品を購入する投資方法(←ドルコスト平均法)

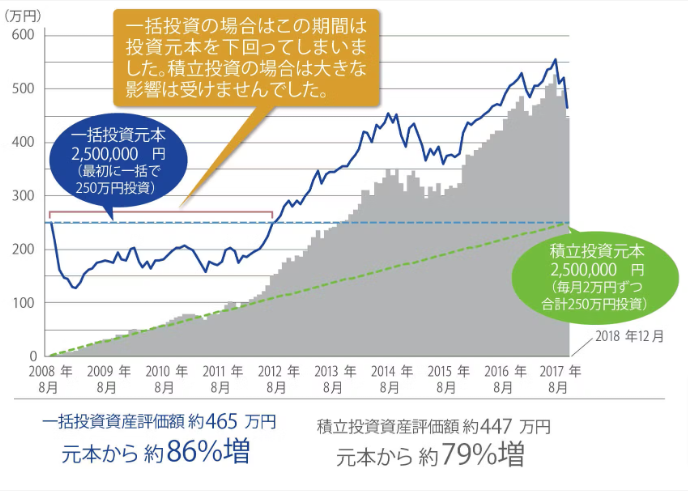

一括投資と積立投資の具体例として、手元に投資元本が250万円あり

ある金融商品を一括で購入する場合と、毎月2万円ずつ125ヵ月かけて購入した例を以下の図に示します。

出典:ドルコスト平均法とは? 毎月定額で積立てる方法の長所と注意点を解説

この場合では一括投資直後に暴落があり、投資資金250万円が短期間で120万円にまで減り

-130万円と半分近く資金が減ってしまった状況になったと仮定しています。

一括投資のデメリット

あなたならこんな状況耐えられますか?

せっか投資したお金の半分を失ってしまったとショックを受けてしまうでしょう

投資なんてやらなきゃよかったと自暴自棄になって売り払ってしまうかもしれません。

選んだ投資信託が間違いだったなどと悔やんでも悔やみきれないかもしれません。

コロナの時のように世の中不況で貯金もなくなってしまい投資資金を売らざるを得ない状況になってしまうかもしれません。

そんなときでも耐え忍んでそのまま何年も投資し続けた結果、4年目になってやっと元の投資資金まで戻ってきました。

あなたも同様に4年間もの間、250万円が元本割れして減っていた状況をずっと我慢できるでしょうか?

結果的にはその後、順調に株価が上昇していき約10年の中長期の運用で約2倍近くにまで投資資金が増えていきました。

このように一括投資はタイミングが悪いと高値掴みとなってしまうこともあり

長い間元本割れをしたり半減しまったりした状況の資金をそのままに投資に預けたままにできるでしょか?

一括投資は投資初心者には向いてないといわれる理由は以上のデメリットがあるからです。

運よく安値で一括投資できれば最大のリターンが得られますが

コロナ時やリーマンショックの時のように世界的な暴落まで待ってみようと考えるでしょうが

もしも数年間も暴落しなければ、それはそれで機会損失になって投資期間を短くなり

結果的にはリターンが少なくなってしまうこともありますので投資初期の段階ではいつ下落するか分かりません。

始められる資金でコツコツつみたて投資を始めていきましょう。

ドルコスト平均法のメリット・デメリット

ドルコスト平均法のメリット

上記の例の続きですが、ドルコスト平均法で毎月2万円ずつつみたて投資した場合

大きく運用益を減らすことなく毎月投資をつみたてした結果、2012年付近からの価格の上昇に合わせて運用益も上昇していきました。

最終的には一括投資には及ばなかったものの、暴落や下落相場であっても損失のリスクを抑えながら投資を続けられ、尚且つ運用益も増やしていくことが出来ました。

つまりリスクを抑えてストレスも軽く毎月淡々と積み立てられた上に運用益を増やすことができる投資法というのがドルコスト平均法の最大のメリットということです。

ですので右肩上がりの成長が見込めるインデックス(株価指数)への長期的なドルコスト平均法によるつみたて投資が初心者にとって最適解といわれる投資法なのです。

さらに投資によって発生した利益を再投資することにより複利の力が働いて、複利がさらに複利を生み出していきます。

長期になればなるほどドルコスト平均法と複利の力によって資産が爆増していくのです。

結果、インデックス投資は早ければ早いほど運用益は爆発的に増やすことができるようになるのです。

ドルコスト平均法のデメリット

しかし、ドルコスト平均法は初期投資資金が少ないため、一括投資に比べ運用資金と期間が少ないことにより右肩上がりの相場では運用益が劣ってしまいます。

これがドルコスト平均法のデメリットであり、一括投資よりも成績が負ける一つの要因です。

ドルコスト平均法の出口戦略

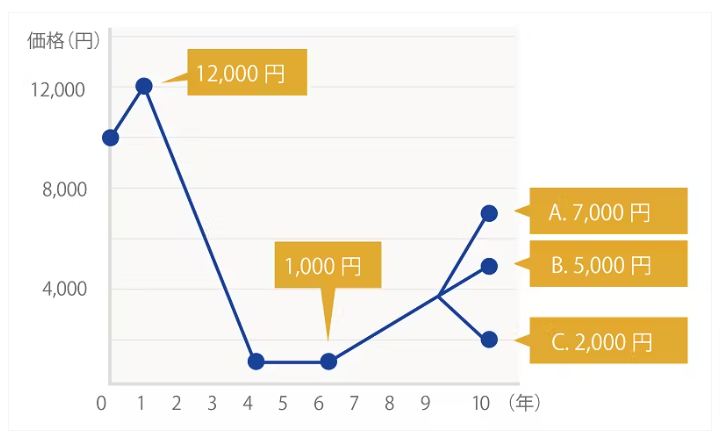

ドルコスト平均法といってもいざ切り崩すなり受け取る時に価格が下落していると元本割れをおこすケースがありますので例を見てみましょう

・毎月の投資額:10,000円

・毎月積立投資をする期間:10年

・10年後の投資元本:120万円

この場合、10年後の評価額は、それぞれ以下のとおりです。

・A:約364.8万円(積立換算年率 約19.3%)

・B:約262.6万円(積立換算年率 約14.1%)

・C:約107.7万円(積立換算年率 約▲2.22%)

出典:ドルコスト平均法とは? 毎月定額で積立てる方法の長所と注意点を解説

さすがに下落が続いてしまうと元本割れを起こしてしまいます。

ただし、投資はじめの価格の半分近くの5,000円まで回復するだけで投資元本:120万円に対して、262.6万円近くまで資産が増えていますので

時間による分散効果と安値1,000円付近でのつみたて投資が効果的で利益になっています。

ですので、右肩上がりの投資信託を選ぶことが最重要ですが、どうしても投資終了のタイミングで運悪く下落相場と重なってしまうことにより運用益を減らしてしまうこともありえます。

暴落に備えて債券やゴールドなどにも分散投資

そのような事態も考慮して老後などで投資期間の後半になるにつれ、下落に備えるように投資銘柄を下落の影響を受けにくい

債券やゴールドなどの異なるアセットに投資資金を分散させるポートフォリオを組んでいきましょう。

いざ投資資金を引き出す老後などのタイミングで下落にあっても慌てないように、ポートフォリオを見直して大幅な下落の影響を限りなく少なくして回避してきましょう。

ドルコスト平均法のまとめ

ドルコスト平均法のメリット・デメリットを紹介してきましたが、投資初心者でも毎月つみたて投資するだけで資産を増やせることがご理解いただけましたでしょうか?

改めてドルコスト平均法のメリットについてまとめますと

株価や価格の上昇相場・下降相場のどちらの局面でも始められる

一括投資のように安値のタイミングを計らなくてもよい

購入単価を平準化できるので、高値づかみを回避できる

たとえ投資初期が高値付近だったとしても下落や安値付近で購入口数が多くなることにより、価格の回復や上昇によって運用益を増やせる

日々の価格変動に一喜一憂しないで投資を続けられる

一括投資では株価や価格が下落すると資産の減少をダイレクトに受けてしまいストレスを受けてしまいがちになるが、ドルコスト平均法ならそこまで資金を投入していないためストレスを受けづらい

投資初期にまとまった資金を用意しなくても投資が始められる

資金が少なくても余剰資金を淡々と積み立てていくことでも資産を増やせる可能性が高い

最後に

以上、投資に絶対はありませんので必ず儲かるとは言えませんし、出口のタイミングで損となってしまう可能性もゼロではありませんが

投資初心者でもほったらかしでつみたて投資することだけで資産を増やすチャンスがある新NISAをまだ始めないことは

むしろ機会損失となりやる人とやらない人の経済格差が広がって将来の資産も数百万円以上の利益を逃しかねません。

未来のあなたのために、今からでもドルコスト平均法でインデックス投資にチャレンジしていきましょう。

参考情報

参考情報:ドルコスト平均法とは? 毎月定額で積立てる方法の長所と注意点を解説https://www.axa.co.jp/100-year-life/wealth/20200108/

【超初心者向け】ドルコスト平均法とは?メリットやデメリットを分かりやすく解説!

コメント